Ziel ist die dauerhafte Steigerung des Unternehmenswerts.

Wertmanagement

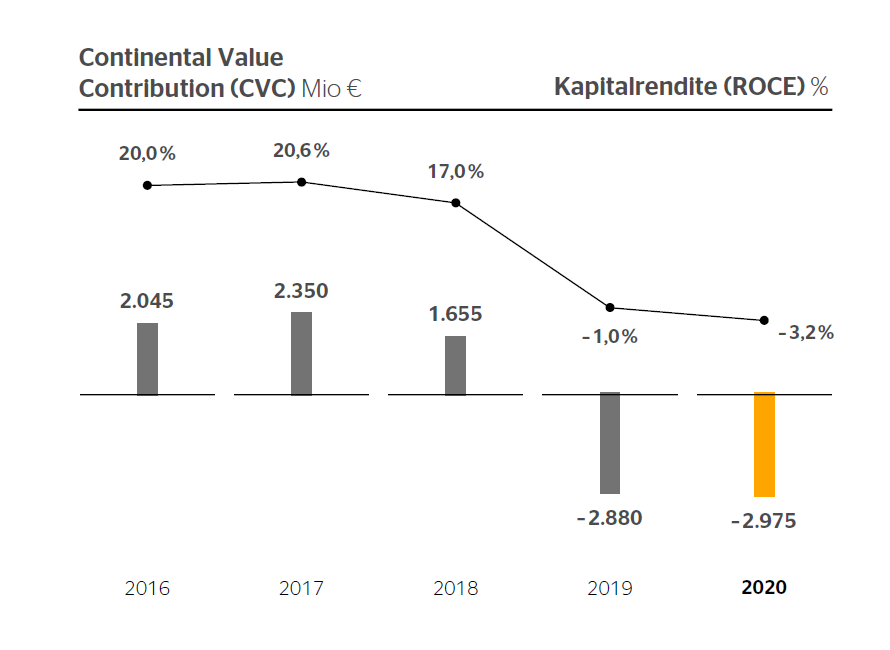

Wesentliche finanzielle Leistungsindikatoren für Continental sind die Entwicklung des Umsatzes, das betrieblich gebundene Kapital, die bereinigte EBIT-Marge sowie die Höhe der Investitionen und der Free Cashflow. Um die finanziellen Leistungsindikatoren auch für Steuerungszwecke einsetzen zu können und die Interdependenzen zwischen diesen Indikatoren abzubilden, verdichten wir sie im Rahmen eines Werttreibersystems zu Kennzahlen. Im Mittelpunkt unserer Unternehmensziele steht die nachhaltige Steigerung des Unternehmenswerts jeder einzelnen Geschäftseinheit. Dieses Ziel wird erreicht, wenn eine positive Rendite auf das in der jeweiligen Geschäftseinheit betrieblich gebundene Kapital erzielt wird. Gleichzeitig muss diese Rendite dauerhaft über den Finanzierungskosten von Eigen- und Fremdkapital, die zur Anschaffung des betrieblichen Kapitals aufgewendet werden, liegen. Entscheidend ist dabei auch, dass Jahr für Jahr der absolute Wertbeitrag (Continental Value Contribution, CVC) erhöht wird. Dies kann über eine Steigerung der Rendite auf das eingesetzte Kapital (bei konstanten Kapitalkosten), eine Senkung der Kapitalkosten (bei konstanter Verzinsung des betrieblichen Kapitals) oder eine Absenkung des betrieblich gebundenen Kapitals im Zeitablauf erreicht werden. Als Messgrößen für die Zielerreichung dienen das operative Ergebnis vor Finanzergebnis und Ertragsteuern (EBIT), das betrieblich gebundene Kapital (Capital Employed) und die durchschnittlichen Kapitalkosten (Weighted Average Cost of Capital, WACC). Die Kapitalkosten werden aus dem gewichteten Verhältnis von Eigen- zu Fremdkapitalkosten ermittelt.

Continental Value Contribution (CVC) in Mio €

Kapitalrendite (ROCE) in %

Das EBIT wird aus dem laufenden Umsatzprozess ermittelt. Es ergibt sich als Saldo von Umsatz, sonstigen Erträgen und Aufwendungen zuzüglich Beteiligungsergebnis, aber vor Finanzergebnis und Ertragsteuern. Im Berichtsjahr lag das EBIT des Konzerns bei

Das betrieblich gebundene Kapital umfasst die Mittel, die zur Erzielung des Umsatzes im Unternehmen gebunden sind. Sie werden bei Continental als Durchschnitt der Bestände der operativen Aktiva zu den jeweiligen Quartalsstichtagen ermittelt. Im Jahr 2020 lagen die durchschnittlichen operativen Aktiva bei

Setzt man die beiden ermittelten Größen in Bezug zueinander, ergibt sich die Kapitalrendite (ROCE). Durch das In-Bezug-Setzen einer Ergebnisgröße der Gewinn- und Verlustrechnung (EBIT) mit einer Bilanzgröße (betrieblich gebundenes Kapital) ergibt sich eine gesamtheitliche Betrachtung. Der Problematik der unterschiedlichen Zeitraumbetrachtungen tragen wir über die Ermittlung des betrieblich gebundenen Kapitals als Durchschnittswert über die Quartalsstichtage Rechnung. Der ROCE lag im Jahr 2020 bei

Um zu überprüfen, wie hoch die Finanzierungskosten liegen, die zur Anschaffung des betrieblich gebundenen Kapitals aufgewendet werden, wird der durchschnittliche gewichtete Kapitalkostensatz (WACC) ermittelt. Die Eigenkapitalkosten orientieren sich am Ertrag aus einer risikolosen Alternativanlage zuzüglich Marktrisikoprämie, wobei das spezifische Risiko von Continental berücksichtigt wird. Die Grundlage zur Bestimmung der Fremdkapitalkosten bildet der gewichtete Fremdkapitalkostensatz, zu dem sich Continental verschuldet. Im langjährigen Durchschnitt betragen die Kapitalkosten für unser Unternehmen rund

Nur wenn die Kapitalrendite (ROCE) über den durchschnittlichen gewichteten Kapitalkosten (WACC) liegt, wird ein Mehrwert erwirtschaftet. Diesen Mehrwert, der sich aus der Subtraktion des WACC vom ROCE multipliziert mit den durchschnittlichen operativen Aktiva ergibt, bezeichnen wir als Continental Value Contribution (CVC). 2020 lag der CVC bei

Finanzierungsstrategie

Unsere Finanzierungsstrategie zielt auf die Unterstützung eines wertschaffenden Wachstums der Continental Group bei gleichzeitiger Beachtung einer für die Chancen und Risiken unseres Geschäfts adäquaten Struktur von Eigen- und Fremdkapital.

Die Konzernfunktion Finance & Treasury stellt den notwendigen Finanzierungsrahmen zur Verfügung, um das Wachstum des Konzerns und den Bestand des Unternehmens langfristig zu sichern. Der jährliche Investitionsbedarf des Unternehmens dürfte in den kommenden Jahren um

Unser Ziel ist es, den laufenden Investitionsbedarf aus dem operativen Cashflow zu finanzieren. Andere Investitionsvorhaben, wie z. B. Akquisitionen, sollen je nach Verschuldungsgrad und Liquiditätssituation mit einer ausgewogenen Mischung aus Eigen- und Fremdmitteln finanziert werden, um kontinuierlich eine Verbesserung im jeweiligen Kapitalmarktumfeld zu erreichen. Grundsätzlich soll sich das Verhältnis von Netto-Finanzschulden zu Eigenkapital (Gearing Ratio) in den kommenden Jahren unter

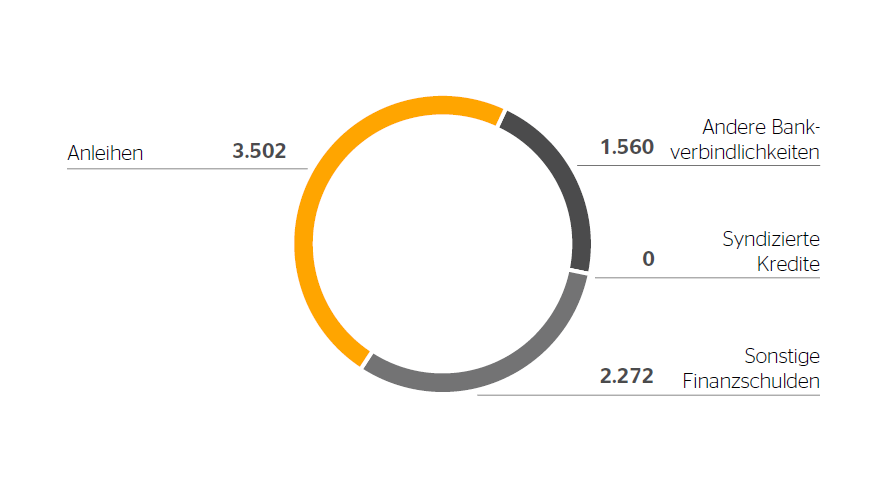

Die Brutto-Finanzschulden sollen sich in einem ausgewogenen Mix aus Bankverbindlichkeiten und anderen Finanzierungsquellen des Kapitalmarkts bewegen, wobei wir gerade im kurzfristigen Bereich eine breite Palette von Finanzierungsinstrumenten nutzen. Zum Jahresende 2020 bestand der Mix aus Anleihen (

Sofern Continental 2021 eine Verlängerungsoption für den syndizierten Kredit in Höhe von

Der Konzern strebt grundsätzlich an, eine unbeschränkt verfügbare Liquidität von rund

Zum 31. Dezember 2020 beliefen sich die Brutto-Finanzschulden auf

Zum 31. Dezember 2020 wurden die revolvierenden Kreditlinien über

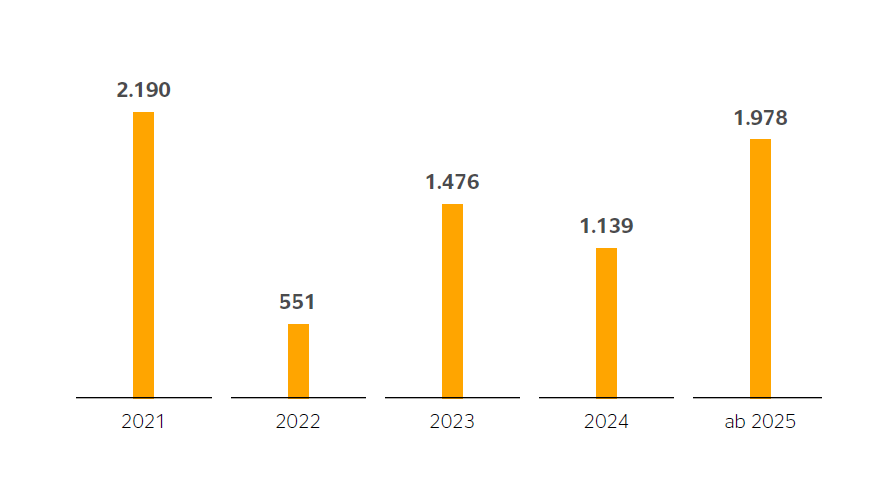

Laufzeitenprofil

Continental strebt grundsätzlich ein ausgewogenes Laufzeitenprofil ihrer Fälligkeiten an, um die im jeweiligen Jahr fällig werdenden Beträge möglichst aus dem Free Cashflow tilgen zu können. Im Jahr 2021 stehen neben den kurzfristigen Fälligkeiten, die in aller Regel in das nächste Jahr weitergerollt werden, die Rückzahlung einer im April 2021 fälligen Anleihe über

Die Continental AG wurde im Berichtszeitraum von den drei Ratingagenturen Standard & Poor’s, Fitch und Moody’s eingestuft, die ihr jeweiliges langfristiges Kreditrating im Frühjahr 2020 um eine Stufe nach unten anpassten. Moody’s senkte im März 2020 das Rating auf Baa2 und beließ den Ausblick auf negativ. Standard & Poor’s folgte ebenfalls im März und stuft Continental seitdem mit BBB und negativem Ausblick ein. Fitch passte im April 2020 das Rating auf BBB mit stabilem Ausblick an. Unser Ziel ist unverändert ein Kreditrating von BBB/BBB+.

| Kreditrating der Continental AG | ||

|---|---|---|

| 31.12.2020 | 31.12.2019 | |

| Standard & Poor’s1 | ||

| langfristig | BBB | BBB+ |

| kurzfristig | A-2 | A-2 |

| Ausblick | negativ | stabil |

| Fitch2 | ||

| langfristig | BBB | BBB+ |

| kurzfristig | F2 | F2 |

| Ausblick | stabil | stabil |

| Moody’s3 | ||

| langfristig | Baa2 | Baa1 |

| kurzfristig | kein Rating | kein Rating |

| Ausblick | negativ | negativ |

1 Vertragsverhältnis seit 19. Mai 2000.

2 Vertragsverhältnis seit 7. November 2013.

3 Vertragsverhältnis seit 1. Januar 2019.